PHÂN TÍCH CƠ BẢN TRONG GIAO DỊCH FOREX

Nội dung chính

Khi chúng ta nghe người khác đề cập đến phân tích cơ bản , điều mà họ đang nói đó chính là những vấn đề cơ bản của nền kinh tế của một quốc gia hoặc một nền kinh tế nào đó.

Những vấn đề cơ bản của nền kinh tế bao gồm một tập hợp các thông tin rộng lớn như tình trạng của nền kinh tế, chính trị hoặc những báo cáo về môi trường kinh doanh, dữ liệu hoặc những thông báo hay sự kiện.

Ngay cả viêc nâng hạ hạng mức tín nhiệm cũng được xem là dữ liệu cơ bản và có thể sử dụng để tìm kiếm lợi nhuận. Phân tích cơ bản là việc sử dụng và nghiên cứu các yếu tố đó để dự đoán biến động tương lai của các loại tiền tệ.

Đây là việc nghiên cứu những điều đang xảy ra trên thế giới và xung quanh chúng ta, theo góc độ tài chính và kinh tế, và tập trung vào cách thức tác động của kinh tế vĩ mô (như tăng trưởng của nền kinh tế, lạm phát, thất nghiệp…) đến những sản phẩm mà chúng ta đang giao dịch.

Phân tích cơ bản cung cấp cái nhìn rõ ràng về việc biến động giá “có thể” hoặc sẽ phản ứng với những sự kiện kinh tế nhất định. Nó có thể là một báo cáo được công bố của FED về việc có nâng lãi suất hay giảm lãi suất của Mỹ. Hoặc cũng có thể là ngân hàng trung ương Nhật Bản BOJ sẽ thay đổi chính sách tiền tệ.

Việc công bố dữ liệu ra công chúng thường thay đổi bức tranh kinh tế (gọi là tư duy kinh tế), tạo ra phản ứng cho nhà đầu tư đến nhà đầu cơ. Sự đầu cơ về việc tăng lãi suất có thể đã “được đoán định trước” hàng giờ hoặc vài ngày trước khi có thông báo thực sự về vấn đề này.

Thực tế, nhiều cặp tiền đôi khi biến động rất mạnh chỉ trong vài khoảnh khắc trước khi một thông tin kinh tế chính được công bố, tạo ra những thời điểm có thể có lợi nhuận cho việc giao dịch.

Đó là lý do vì sao nhiều trader chuẩn bị sẵn sàng cho thời điểm công bố thông tin nhất định và chúng ta cũng nên như vậy.

Nói chung, các chỉ báo kinh tế được tạo thành từ nhiều dữ liệu từ phân tích cơ bản. Giống như tiếng chuông báo cháy reo lên khi nó phát hiện ra khói hoặc nhiệt, các chỉ báo kinh tế cung cấp những cái nhìn rõ ràng về mức độ tốt đẹp của một nền kinh tế.

Mặc dù rất quan trọng trong việc hiểu rõ về giá trị con số của một chỉ báo, cũng cần hiểu rằng dự báo của thị trường cho con số này cũng rất quan trọng.

Hiểu rõ tác động của con số thực tế trong mối quan hệ so với con số dự báo là điều rất quan trọng. Những yếu tố này cần lưu ý khi quyết định giao dịch.

Đừng lo nếu chúng ta thấy nó quá phức tạp. Nó đơn giản hơn điều mà chúng ta cảm thấy và chúng ta không cần phải có kiến thức cao siêu để nhận biết cách giao dịch với phân tích cơ bản.

Phân tích cơ bản là một công cụ giá trị trong việc dự báo tình trạng tương lai của nền kinh tế, nhưng không quá hiệu quả trong việc dự báo hướng đi của đồng tiền.

Dạng phân tích này có rất nhiều vùng xám bởi vì thông tin cơ bản dưới dạng các báo cáo được công bố hoặc thông báo về thay đổi chính sách tiền tệ thì lộn xộn hơn so với phân tích kỹ thuật TA.

1. Các báo cáo kinh tế

Thị trường thường có xu hướng phản ứng dựa trên điều mà con người cảm nhận. Những cảm nhận này có thể dựa vào phản ứng của chúng ta với các báo cáo kinh tế, dựa trên sự đoán định về tình hình thị trường hiện tại.

Và chúng ta hãy phỏng đoán điều này – có rất nhiều người, với những cảm nhận và ý tưởng khác nhau.

Chúng ta có thể sẽ nghĩ “ có quá nhiều sự bất định trong phân tích cơ bản” . Hoàn toàn đúng. Không có cách nào để nhận biết 100% rằng giá sẽ đi đâu chỉ bởi các dữ liệu cơ bản mới. Nhưng không vì vậy mà cho rằng có thể bỏ qua tầm quan trọng của phân tích cơ bản.

Chỉ vì có quá nhiều thông tin cơ bản, nhiều người đơn giản là khó có thể nắm hết được. Ngoài ra, vì hầu hết dữ liệu cơ bản được báo cáo cho 1 đồng tiền riêng lẻ, dữ liệu cho đồng tiền còn lại trong cặp tiền giao dịch cũng cần thiết để so sánh nhằm thấy được bức tranh toàn cảnh.

Như đã nói ở trên, cách thức giao dịch là chọn đồng tiền mạnh so với đồng tiền yếu. Tại điểm này, chúng ta vẫn đợi câu trả lời cho câu hỏi “Chúng ta có cần phân tích cơ bản để trở thành một nhà giao dịch Forex thành công hay không?”

Hãy cùng nhìn từ 2 góc độ phân tích như sau :

- Phân tích kỹ thuật thường là phương pháp dành cho nhà giao dịch ngắn hạn, chú ý đến biến động của giá.

- Trader giao dịch trung hạn và dài hạn thường chú tâm vào phân tích cơ bản nữa vì nó giúp nắm được giá trị của đồng tiền.

Câu trả lời là chúng ta nên sử dụng cả hai phương pháp phân tích cơ bản và kỹ thuật.

Các chiến lược giao dịch với phân tích kỹ thuật sẽ bị ảnh hưởng nặng tại thời điểm công bố các thông tin cơ bản. Ngược lại, những người chỉ chú ý đến phân tích cơ bản sẽ mất đi những cơ hội trong ngắn hạn khi các mô hình giá và chỉ báo kỹ thuật mang đến.

Chúng ta cẩn trọng với lịch và sự kiện kinh tế, nhưng vẫn có thể nhận diện và sử dụng những công cụ kỹ thuật và mô hình mà các nhà giao dịch khác chú tâm.

2. Tầm quan trọng của lãi suất?

Thị trường Forex bị điều khiển bởi lãi suất. Lãi suất của một đồng tiền thường là nguyên nhân lớn nhất trong việc xác định giá trị cảm tính của đồng tiền đó. Vì vậy, việc biết được cách các ngân hàng trung ương thiết lập chính sách tiền tệ, như quyết sách lãi suất, là điều rất cần thiết.

Một trong những tác động lớn nhất của chính sách lãi suất của các ngân hàng trung ương là ổn định giá cả, hay chính là “lạm phát”. Lạm phát là sự tăng giá mạnh của giá cả hàng hóa và dịch vụ.

Về tổng quan thì lạm phát nhẹ sẽ đồng hành với sự tăng trưởng kinh tế. Tuy nhiên, lạm phát phi mã có thể đe dọa nền kinh tế và đó lý nguyên nhân tại sao các ngân hàng trung ương luôn chú ý đến những chỉ báo về lạm phát như chỉ số giá tiêu dùng CPI.

Trong nỗ lực giữ lạm phát ở mức hợp lý, các ngân hàng trung ương thường tăng lãi suất, kết quả là làm chậm tăng trưởng kinh tế xuống và làm lạm phát chậm lại.

Điều này xảy ra vì khi lãi suất cao, thường sẽ khiến người lao động và doanh nghiệp giảm vay mượn và tăng tiết kiệm, khiến hoạt động kinh tế chững lại. Lãi suất vay mượn trở nên đắt hơn trong khi giữ tiền mặt lại hấp dẫn hơn.

Ở chiều ngược lại, khi lãi suất giảm xuống, người tiêu dùng và doanh nghiệp dễ vay mượn hơn (vì ngân hàng hạ yêu cầu cho vay xuống), giúp bán lẻ và xoay vòng vốn tăng, từ đó giúp nền kinh tế phát triển.

Tác động của lãi suất đến thị trường Forex

Tiền tệ ảnh hưởng bởi lãi suất vì nó khiến dòng vốn quốc tế chảy vào hoặc ra một quốc gia. Lãi suất là điều mà nhà đầu tư dùng để xác định họ có nên đầu tư vào quốc gia đó hay là chuyển đi quốc gia khác.

Lãi suất của 1 quốc gia càng cao, thường thì đồng tiền sẽ càng mạnh. Đồng tiền sẽ yếu nếu lãi suất thấp và có thể sẽ yếu đi trong dài hạn.

Dự đoán lãi suất

Thị trường luôn thay đổi với sự dự báo về các sự kiện và tình huống khác nhau. Lãi suất cũng vậy có thay đổi nhưng nó không diễn ra thường xuyên .

Hầu hết nhà giao dịch Forex không bỏ nhiều thời gian chú tâm vào lãi suất bởi vì thị trường thường “dự báo” nó vào trong giá rồi. Điều quan trọng là lãi suất được dự báo sẽ đi đâu.

Điều quan trọng là lãi suất thường thay đổi chung với chính sách tiền tệ, cụ thể hơn đó là kết thúc của chu kỳ tài chính.

Nếu lãi suất giảm thấp hơn sau mỗi kỳ, rất khó để điều ngược lại xảy ra. Lãi suất có thể tăng lại ở vài điểm.

Và chúng ta có thể thấy nhiều nhà đầu cơ cố gắng tính toán xem chừng nào điều đó xảy ra và tăng bao nhiêu.

Thị trường sẽ nói cho họ biết, đó là bản năng của một con quái thú. Sự thay đổi trong dự báo báo hiệu sự thay đổi trong việc đầu cơ bắt đầu, và nó thu hút được nhiều động lượng như kiểu việc tăng lãi suất đã gần kề vậy.

Trong khi việc tăng lãi suất là một quá trình thay đổi từ từ của chính sách tiền tệ, cảm tính thị trường vẫn có thể thay đổi bất ngờ chỉ từ 1 báo cáo nào đó.

Điều đó khiến lãi suất thay đổi theo kiểu mạnh mẽ hơn hay nhiều khi lại ngược với cả hướng được dự đoán trước.

Vì vậy, chúng ta nên cẩn thận.

Chênh lệch về lãi suất giữa các đồng tiền

Nhiều nhà giao dịch Forex chọn việc so sánh lãi suất của 1 đồng tiền này với đồng tiền khác là điểm khởi đầu trong quyết định một đồng tiền có thể mạnh lên hay yếu đi.

Sự khác nhau giữa 2 lãi suất, gọi là “sự chênh lệch lãi suất”, là điểm quan trọng để chú ý. Khoảng cách lãi suất có thể giúp chúng ta nhận diện đồng tiền không có sự rõ ràng.

Sự chênh lệch về lãi suất giúp tăng sức mạnh cho các đồng tiền có lãi suất cao, trong khi thu hẹp sự sai biệt lại thuận lợi hơn cho các đồng tiền có lãi suất thấp.

Khi có sự thay đổi về lãi suất ngược nhau của 2 quốc gia, thường thì thị trường sẽ biến động mạnh.

Sự tăng lãi suất của 1 quốc gia kết hợp với sự giảm lãi suất của quốc gia còn lại chính là một công thức tuyệt vời cho những biến động mạnh.

Lãi suất danh nghĩa và lãi suất thật

Khi nói về lãi suất, có nghĩa là nói đến lãi suất danh nghĩa hoặc lãi suất thật. Vậy 2 lãi suất này khác nhau như thế nào ?

Lãi suất danh nghĩa thường không nói hết toàn bộ câu chuyện. Lãi suất danh nghĩa là lãi suất chưa được loại bỏ lạm phát ra khỏi nó.

Lãi suất thực = Lãi suất danh nghĩa – Lạm phát kỳ vọng

Lãi suất danh nghĩa thường dùng để công bố hoặc định giá các loại lãi suất khác (ví dụ như lợi suất trái phiếu…).Thị trường ít chú ý đến loại lãi suất này, mà chú ý đến lãi suất thực.

Nếu chúng ta sở hữu trái phiếu có lãi suất danh nghĩa là 6% nhưng lạm phát thực tế hàng năm là 5% thì thực ra lợi suất trái phiếu chỉ là 1%.

Rõ ràng có sự khác biệt rất lớn, vì vậy luôn nhớ phân biệt chúng.

3. Tác động chính sách tiền tệ đến thị trường Forex

Chính phủ các quốc gia và ngân hàng trung ương đề ra các chính sách tiền tệ nhằm đạt được những mục tiêu hoặc thành quả kinh tế nhất định.

Các ngân hàng trung ương và chính sách tiền tệ đi cùng với nhau, vì vậy chúng ta không thể nói về một thứ mà bỏ qua thứ kia.

Đôi khi các mục tiêu và thành quả là tương đồng giữa các ngân hàng trung ương trên thế giới, mỗi ngân hàng trung ương lại có một nhóm mục tiêu riêng được định hướng bởi đặc thù kinh tế quốc gia.

Cuối cùng, chính sách tiền tệ nhằm thúc đẩy và giữ vững sự ổn định giá cả và phát triển kinh tế quốc gia.

Để đạt được các mục tiêu, ngân hàng trung ương sử dụng chính sách tiền tệ để kiểm soát như:

- Lãi suất, đi liền với chi phí đồng tiền.

- Sự thay đổi của lạm phát

- Nguồn cung tiền

- Dự trữ liên ngân hàng

- Chiết khấu cho các ngân hàng thương mại.

Các dạng chính sách tiền tệ

Có nhiều dạng chính sách tiền tệ khác nhau.

Chính sách tiền tệ thắt chặt

Chính sách tiền tệ thắt chặt là chính sách giảm lượng cung tiền. Nó thường xảy ra với quá trình tăng lãi suất.Ý tưởng ở đây là nhằm làm chậm tăng trưởng kinh tế với lãi suất cao. Việc vay mượn trở nên khó hơn và chi phí cao hơn, làm giảm tiêu dùng và đầu tư từ góc độ tiêu dùng và kinh doanh.

Chính sách tiền tệ nới lỏng

Chính sách tiền tệ nới lỏng thì ngược lại, là mở rộng hay tăng lượng cung tiền, hoặc giảm lãi suất.Chi phí vay mượn sẽ giảm và hi vọng tiêu dùng và đầu tư tăng.Điều tiết chính sách tiền tệ hướng tới tạo tăng trưởng bằng cách hạ thấp lãi suất, trong khi đó siết chặt chính sách tiền tệ nhằm giảm lạm phát hoặc làm chậm tăng trưởng bằng cách tăng lãi suất.

Cuối cùng, chính sách tiền tệ trung hòa không nhắm đến tăng trưởng hay chống lạm phát.

Điều quan trọng cần nhớ về lạm phát là ngân hàng trung ương luôn có mức lạm phát mục tiêu, ví dụ 2%.Họ sẽ không nói ra mục tiêu này, nhưng những chính sách tiền tệ sẽ hoạt động và chú tâm vào việc giữ mọi thứ ở vùng ổn định này

Họ biết rằng đôi chút lạm phát sẽ là điều tốt, nhưng lạm phát quá tầm kiểm soát thì nó có thể khiến người dân mất tin tưởng vào nền kinh tế, vào việc làm và đặc biệt là vào đồng tiền của họ. Bằng cách có một mục tiêu lạm phát, ngân hàng trung ương giúp những người tham gia thị trường hiểu rõ hơn bằng cách nào mà họ (thành viên ngân hàng trung ương) đối mặt với hoàn cảnh kinh tế hiện tại.

Xoay vòng với chu kỳ chính sách tiền tệ

Đối với chúng ta khi theo dõi đồng USD và nền kinh tế, và nhiều năm trước đây có lần FED tăng lãi suất lên 10% .Đó là điều điên rồ nhất đối với FED từ trước đến nay, và cả thế giới tài chính đã náo động. Lúc đó giá dầu thủng trần còn giá sữa thì cứ như là giá vàng. Chính sách tiền tệ không có thay đổi nhanh và đột nhiên như vậy đâu. Hầu hết thay đổi chính sách đều rất nhỏ, điều chỉnh từ từ vì thị trường sẽ rối loạn nếu lãi suất thay đổi bất ngờ.

Điều này không chỉ gây tác động đến các nhà giao dịch nhỏ lẻ, mà còn cả nền kinh tế. Đó là lý do vì sao chúng ta thấy lãi suất chỉ đổi 0.25% cho đến 1% trong mỗi lần. Hãy nhớ lại, ngân hàng trung ương muốn sự ổn định, không muốn gây shock và kinh sợ cho thị trường.

Một phần của sự ổn định này đến từ việc cần thời gian để tiến hành thay đổi lãi suất. Nó có thể kéo dài vài tháng hoặc vài năm.

Cũng giống như nhà giao dịch Forex cần phải thu thập và nghiên cứu dữ liệu trước khi tiến hành bước tiếp theo, ngân hàng trung ương làm công việc tương tự, nhưng họ chú tâm đến việc ra quyết định ảnh hưởng đến toàn bộ nền kinh tế, chứ không phải chỉ là 1 lệnh đưa ra.

Nhớ rằng người tiêu dùng và doanh nghiệp sẽ phản ứng chậm hơn so với các thay đổi về lãi suất. Sự chậm lại giữa sự thay đổi chính sách tiền tệ và tác động thực sự lên nền kinh tế có thể từ 1-2 năm.

Chính sách diều hâu và bồ câu của ngân hàng trung ương

Chúng ta đã biết lãi suất bị tác dộng rất mạnh bởi tầm nhìn của ngân hàng trung ương về kinh tế và ổn định giá cả, vốn tác động đến chính sách tiền tệ.

Ngân hàng trung ương hoạt động cũng giống như những doanh nghiệp khác, đó là họ có người quản lý, là chủ tịch hoặc chủ tọa. Đó là người đứng đầu ngân hàng trung ương, gợi ý cho thị trường biết hướng đi của chính sách tiền tệ. Và khi họ nói, thị trường sẽ lắng nghe.

Vâng, rất quan trọng trong việc nhận biết điều gì sắp xảy tới đối với sự thay đổi chính sách tiền tệ. Và may mắn cho chúng ta, ngân hàng trung ương đã ngày càng tốt hơn trong việc giao tiếp với thị trường. Chúng ta có thực sự hiểu điều mà các ngân hàng trung ương muốn nói hay không, đó lại là một câu chuyện khác.

Chủ tịch ngân hàng trung ương không phải là người duy nhất quyết định chính sách tiền tệ cho một quốc gia hay nền kinh tế, tuy nhiên, điều mà họ nói chúng ta không nên bỏ qua, mà còn cần xem đó như là một cẩm nang giao dịch.

Tuy nhiên không phải quan chức ngân hàng trung ương nào cũng có tầm quan trọng như nhau.Những bài phát biểu từ ngân hàng trung ương sẽ gây phản ứng từ thị trường, vì vậy hãy theo dõi những biến động mạnh sau khi có những công bố.

Bài phát biểu có thể bao gồm sự thay đổi (tăng, giảm, giữ nguyên) mức lãi suất hiện tại, thảo luận về sự tăng trưởng kinh tế và viễn cảnh, thông báo về chính sách tiền tệ hiện tại và những thay đổi trong tương lai.

Nhưng đừng thất vọng nếu chúng ta không theo dõi được trực tiếp sự kiện. Ngay khi thông báo bắt đầu phát đi, những hãng tin trên toàn cầu sẽ đưa tin đến công chúng ngay thôi.

Các nhà phân tích Forex và nhà giao dịch thường sẽ xem tin và cố gắng phân tích giọng điệu tổng quan và ngôn ngữ của bản thông báo, đặc biệt là họ sẽ làm vậy khi có sự thay đổi về lãi suất hoặc có những thông tin về tăng trưởng kinh tế trong bài phát biểu.

Cũng giống như cách thị trường phản ứng với những thông báo của các báo cáo hay chỉ báo kinh tế khác, nhà giao dịch Forex phản ứng mạnh với hoạt động của ngân hàng trung ương và sự thay đổi lãi suất khi mà chúng không giống như những gì thị trường dự báo.

Ngày càng trở nên dễ dàng hơn trong việc dự báo một chính sách tiền tệ phát triển theo thời gian, nhờ vào việc ngày càng minh bạch của các ngân hàng trung ương.

Tuy nhiên luôn có việc các ngân hàng trung ương thay đổi tầm nhìn của họ nhiều hơn hoặc ít hơn so với những gì được dự báo. Lúc đó, sẽ có biến động lớn và cần phải chú tâm đến các lệnh chúng ta đang giao dịch hoặc định giao dịch.

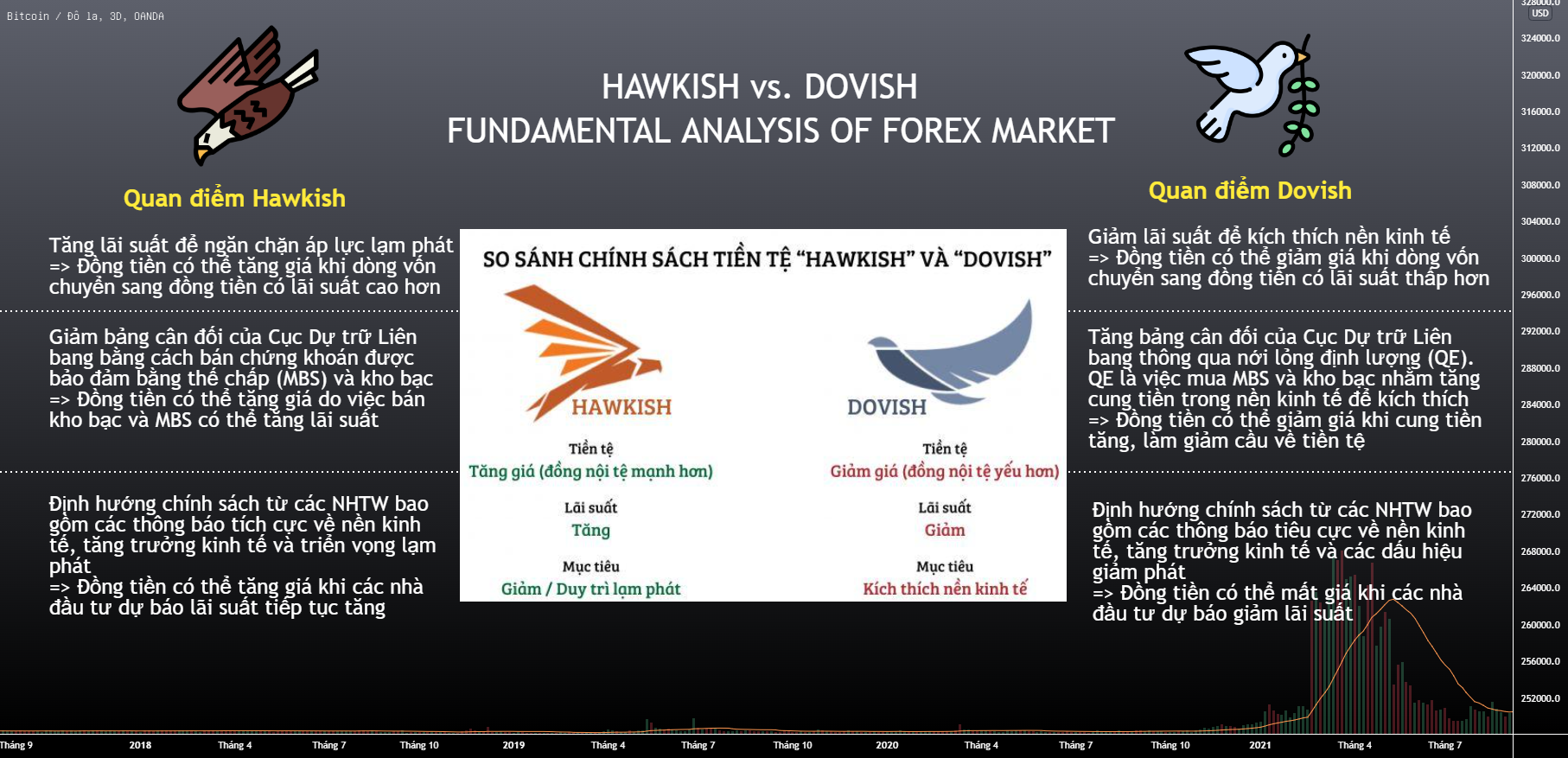

Trường phái diều hâu (hawkish) và trường phái bồ câu (dovish) của ngân hàng trung ương

Một ngân hàng trung ương được xem là diều hâu hoặc bồ câu tùy thuộc vào cách họ tiếp cận những tình huống kinh tế nhất định.

Ngân hàng trung ương được xem là “diều hâu” khi họ ủng hộ việc nâng lãi suất để chống lạm phát, ngay cả khi nó gây ảnh hưởng đến nền kinh tế và việc làm.

Ví dụ: Cục dự trữ liên bang FED thừa nhận sự có mặt của mối đe dọa về lạm phát cao. FED có thể được mô tả là diều hâu nếu họ đưa ra thông cáo chính thức về việc tăng lãi suất để chống lại lạm phát cao.

Ngân hàng trung ương theo hướng bồ câu thì ngược lại, thường thích tăng trưởng kinh tế và việc làm hơn là siết chặt lãi suất. Họ thường có quan điểm ít mạnh mẽ hơn đối với các sự kiện hay hoạt động kinh tế nhất định.

Thường thì Ngân hàng trung ương ít bộc lộ rõ thiên hướng của mình, tuy nhiên, trong những điều kiện đặc biệt, chúng ta sẽ thấy họ ngả về hướng diều hâu hoặc bồ câu thôi.

4. Các yếu tố cơ bản tác động đến giá trị của đồng tiền

Có một số yếu tố cơ bản giúp định hình sức mạnh trong dài hạn của một đồng tiền và có thể tác động đến người giao dịch. Hãy xem một số yếu tố có thể tác động dưới đây:

Viễn cảnh và tăng trưởng kinh tế

Chúng ta bắt đầu với nền kinh tế và viễn cảnh của người tiêu dùng, doanh nghiệp và chính phủ. Điều dễ hiểu rằng khi người tiêu dùng nhận thấy một nền kinh tế mạnh, họ cảm thấy hạnh phúc và an toàn, và họ tiêu tiền. Các công ty sẽ rất sẵn lòng nhận lấy số tiền đó và nói “hey, chúng ta làm ra tiền! Tuyệt! Giờ… chúng ta làm gì với số tiền này?”

Những công ty có tiền sẽ xài tiền. Và điều này tạo ra thuế thu nhập cho chính phủ. Họ cũng bắt đầu tiêu tiền luôn. Bây giờ thì ai cũng tiêu tiền và điều này sẽ có tác động tích cực đến nền kinh tế.

Những nền kinh tế yếu kém, ngược lại, thường kèm theo việc người tiêu dùng không chịu tiêu xài, các doanh nghiệp không kiếm được tiền và không xài tiền, và chỉ có chính phủ là tiêu xài. Nhưng chúng ta biết rồi đấy, viễn cảnh tích cực và tiêu cực của nền kinh tế đều có tác động trực tiếp đến thị trường tiền tệ.

Dòng chảy vốn

Sự toàn cầu hóa, sự tiến bộ về công nghệ và Internet đã đóng góp cho sự thuận lợi trong việc đầu tư toàn cầu, bất kể chúng ta ngồi ở đâu. Chúng ta chỉ cần nhấn chuột hoặc gọi điện để đầu tư vào Sàn chứng khoán New York hay London, giao dịch chỉ số Nikkei hay HangSeng, hoặc mở tài khoản Forex để giao dịch đồng USD, EUR, GBP…

Dòng chảy vốn đo lường lượng tiền chảy vào hoặc ra một quốc gia hay nền kinh tế bởi vì vốn đầu tư. Điều quan trọng cần ghi nhớ là cán cân dòng chảy vốn, có thể là thặng dư hoặc thâm hụt.

Khi một quốc gia có cán cân dòng vốn là thặng dư, đầu tư nước ngoài vào quốc gia này nhiều hơn lượng đầu tư trong nước ra nước ngoài. Cán cân dòng vốn thâm hụt thì ngược lại, đó là đầu tư ra nước ngoài nhiều hơn so với lượng đầu tư nước ngoài vào.

Với việc nhiều đầu tư vào trong nước, nhu cầu về đồng tiền của quốc gia sẽ tăng vì nhà đầu tư nước ngoài phải bán đồng tiền của họ để mua đồng tiền bản địa. Nhu cầu này khiến đồng tiền bản địa tăng giá trị.Đơn giản là quy luật cung cầu mà thôi.

Như chúng ta đã biết, nếu nguồn cung cho 1 đồng tiền là lớn (hoặc nhu cầu yếu), đồng tiền thường sẽ mất giá trị. Khi dòng tiền đầu tư từ nước ngoài thay đổi và giới đầu tư trong nước cũng không mặn mà, đồng tiền nội địa sẽ gặp gánh nặng khi mọi người đều bán ra và mua vào loại tiền của quốc gia họ muốn đầu tư.

Dòng vốn nước ngoài chỉ thích những quốc gia có lãi suất cao và nền kinh tế mạnh. Nếu quốc gia đó có thị trường tài chính đang phát triển thì còn tốt hơn. Thị trường chứng khoán bùng nổ, lãi suất cao…cần gì nữa mà không thích? Dòng vốn nước ngoài sẽ đổ vào. Và một lần nữa, nhu cầu về đồng nội tệ sẽ tăng, và giá trị cũng tăng.

Cán cân thương mại & Dòng vốn thương mại

Chúng ta sống trong thị trường toàn cầu. Các quốc gia bán hàng hóa của riêng họ cho những quốc gia khác (xuất khẩu), trong khi lại mua các hàng hóa mà họ muốn từ một số quốc gia (nhập khẩu).

Các nhà nhập khẩu Mỹ thanh toán tiền cho các nhà xuất khẩu Trung Quốc khi họ mua hàng hóa. Và các nhà nhập khẩu Trung Quốc thanh toán tiền cho các nhà xuất khẩu Châu Âu khi họ mua hàng.Tất cả việc mua và bán đều bao gồm việc thanh toán tiền, điều đó khiến dòng tiền chảy ra và vào quốc gia.Cán cân thương mại đo lường tỷ lệ giữa xuất khẩu so với nhập khẩu của một quốc gia.

Nó cho thấy nhu cầu của hàng hóa và dịch vụ của quốc giá đó, và từ đó là đồng tiền của quốc gia đó. Nếu xuất khẩu cao hơn nhập khẩu, gọi là thặng dư và cán cân thương mại dương. Nếu nhập khẩu cao hơn xuất khẩu, đó là thâm hụt và cán cân thương mại âm.

Xuất khẩu > Nhập khẩu = thặng dư = cán cân thương mại dương Xuất khẩu < Nhập khẩu = thâm hụt = cán cân thương mại âm.

Thâm hụt thương mại thường khiến giá đồng tiền quốc gia giảm so với đồng tiền các quốc gia khác. Những nhà nhập khẩu trước hết phải bán đồng tiền của họ để mua đồng tiền của nước mà bán hàng cho họ. Khi có thâm hụt thương mại, đồng tiền nội địa bị bán để mua hàng hóa. Vì vậy, đồng tiền của quốc gia bị thâm hụt thương mại thường ít được nhu cầu so với đồng tiền của quốc gia thặng dư thương mại.

Nhà xuất khẩu hoặc quốc gia xuất khẩu nhiều hơn nhập khẩu sẽ thấy đồng tiền của họ được mua vào nhiều hơn bởi những quốc gia thích mua hàng của họ. Do nhu cầu tăng, giá trị đồng tiền quốc gia sẽ tăng. Tất cả đều dựa vào nhu cầu về đồng tiền. Những đồng tiền nhận được nhu cầu cao thì có giá trị cao hơn đồng tiền nhận được ít nhu cầu.

5. Tìm kiếm thông tin kinh tế và dữ liệu thị trường ở đâu?

Dùng các trang tìm kiếm (Yahoo, Google, Bing) tìm kiếm chữ “Forex + tin tức” hoặc “Forex + dữ liệu” sẽ có hàng triệu kết quả .

Thông tin là vua và nó giúp tạo nên những giao dịch thành công.

Giá cả tiền tệ biến động bởi vì những thông tin: báo cáo kinh tế, thông tin từ chủ tịch các ngân hàng trung ương, thay đổi lãi suất…

Tin tức tác động đến phân tích cơ bản và phân tích cơ bản tác động đến các cặp tiền

Mục tiêu của chúng ta là giao dịch thành công và điều này trở nên dễ dàng hơn khi hiểu rằng tại sao giá lại biến động như vậy. Nhà giao dịch thành công không phải tự nhiên mà thành công, họ được dạy hoặc phải học

Nhà giao dịch Forex thành công không có khả năng gì bí ẩn và họ cũng không nhìn thấy được tương lai.

Điều họ làm là nhìn xuyên qua sự mờ ảo của các thông tin và dữ liệu Forex, chọn lấy cái nào quan trọng đối với giao dịch trong thời điểm đó, và đưa ra quyết định đúng đắn.

Thông tin và dữ liệu về thị trường có ở nhiều kênh khác nhau. Dựa vào internet, chúng ta có thể tìm kiếm nhiều thứ trong chớp mắt, từ mọi nơi trên thế giới. Nhà giao dịch Forex cá nhân có thể ngạc nhiên về lượng thông tin, dịch vụ, trang web, chương trình tivi có nói về các đồng tiền. Hầu hết là miễn phí. Hãy để ý một số dưới đây.

Các nguồn tin tài chính truyền thống

Có khá nhiều nguồn tin dạng này nhưng nên chú ý đến những tên tuổi lớn thôi.

Thông tin từ các kênh này thường liên tục và đa dạng, có cả phần giải thích sự kiện. Đó là:

- Reuters

- The Wall Street Journal

- Bloomberg

- Marketwatch.com

Thông tin thực tế liên tục

Các nguồn tin liên tục dạng này có thể đến từ Bloomberg TV, FoxBusiness, CNBC, hay CNN. Có thể còn cả BBC nữa.

Một lựa chọn khác về thông tin liên tục là từ phần mềm giao dịch Forex của chúng ta .

Nhiều công ty môi giới Forex cung cấp hệ thống tin liên tục kết nối đến phần mềm của họ để giúp chúng ta dễ dàng tham khảo sự kiện và thông tin từ thị trường tiền tệ.

Lịch công bố thông tin

Thật tuyệt nếu chúng ta nhìn vào lịch tháng hiện tại và biết rõ rằng khi nàoFed công bố quyết định lãi suất, dự báo lãi suất ra sao, lãi suất thực sự thế nào, và khả năng tác động đến thị trường tiền tệ ra sao?

Những trang cung cấp lịch công bố tốt sẽ cho chúng ta lịch của nhiều tháng và năm, đồng thời chúng ta có thể sắp xếp tùy theo đồng tiền, có thể chỉnh lại múi giờ theo nơi chúng ta ở. Những dữ liệu này có thể làm thị trường biến động trong ngắn hạn và tăng tốc chuyển động của cặp tiền mà chúng ta đang quan tâm.

Vậy có thể dùng lịch kinh tế nào?

Có thể là:

- Forexfactory.com

- Babypips.com

- Investing.com

Những mẹo đối với thông tin thị trường

Hãy ghi nhớ thời điểm của những báo cáo mà chúng ta cần chú ý. Rất nhiều các báo cáo đã xảy ra và thị trường đã điều chỉnh giá cả cho phù hợp với kết quả báo cáo.

Nếu thị trường đã biến động, chúng ta cần điều chỉnh suy nghĩ và chiến thuật hiện tại . Cần nhớ là tin đó đã cũ chưa hoặc coi chừng chúng ta quá chú tâm đến tin của ngày hôm qua.

Chúng ta bây giờ có thể xác định tin chúng ta sắp xem là quan trọng hay không, là tin đồn hay tin thật.

Những tin đồn về thông tin kinh tế là có, và nó có thể xuất hiện trước vài phút hoặc vài giờ trước giờ công bố chính thức. Tin đồn giúp gây những biến động giá trong ngắn hạn, và đôi khi nó có thể tạo hiệu ứng lâu dài trong tâm lý thị trường.

Các tổ chức giao dịch lớn thường được đồn là gây nên những biến động lớn, nhưng rất khó biết được đâu là sự thật với một thị trường phi tập trung như Forex. Không bao giờ có cách đơn giản để xác nhận sự thật.

Công việc của chúng ta là một nhà giao dịch Forex là xây dựng một kết hoạch giao dịch tốt và nhanh chóng phản ứng với tin tức như tin đồn, sau khi nó được xác nhận là đúng hay sai. Có một kế hoạch quản trị rủi ro tốt trong trường hợp này sẽ giúp chúng ta giữ được tiền.

Chúng ta đang nói về nhà phân tích hay chuyên gia kinh tế, nhà kinh tế học hay chỉ là một blog về Forex? Có thể là một nhà phân tích của ngân hàng trung ương?

Chúng ta càng đọc và xem về tin tức và truyền thông thì sự chuyên nghiệp của các thông tin về tiền tệ chúng ta tiếp cận càng nhiều.

Liệu họ cung cấp cho chúng ta những quan điểm hay nói về sự thật trong các tin tức được công bố gần đây?

Chúng ta càng biết rõ AI là người thông báo, thì sẽ càng nắm được mức độ chính xác của tin. Người công bố thông tin thường sẽ có lịch riêng của họ và có điểm mạnh, điểm yếu riêng.

Cần hiểu rõ người “hiểu” thì chúng ta sẽ “hiểu”.

Kỳ vọng của thị trường cho tin tức và tác động của chúng đến đồng tiền

Không có công thức “chơi tất tay” nào cho thành công khi dự đoán phản ứng của thị trường đối với dữ liệu báo cáo hoặc sự kiện kinh tế và tại sao thị trường lại phản ứng như vậy.

Chúng ta cần biết rằng thường sẽ có phản ứng ban đầu và phản ứng này không tồn tại lâu, nhưng rất mạnh.

Sau đó sẽ có phản ứng tiếp theo, sau khi người giao dịch đã có thời gian để nắm tác động của tin hoặc báo cáo lên thị trường hiện tại.

Tại lúc này, thị trường sẽ nhìn nhận xem tin công bố có giống hay trái ngược lại so với dự báo, và phản ứng thị trường như vậy đã phù hợp chưa?

Kết quả của báo cáo đúng dự đoán hay không? Và phản ứng ban đầu của thị trường nói cho ta biết điều gì về bức tranh toàn cảnh?

Trả lời những câu hỏi đó giúp chúng ta hiểu được biến động của giá.

Kỳ vọng thị trường đồng thuận

Kỳ vọng đồng thuận, hay đơn giản là đồng thuận, là sự đồng ý tương đối với những dự báo về sự kiện hoặc thông tin sắp tới. Dự báo kinh tế được tạo ra bởi nhiều nhà kinh tế hàng đầu từ ngân hàng, tổ chức tài chính và những tổ chức chứng khoán liên quan.

Các cơ quan thông tin sẽ trộn lẫn các dự báo từ các nhà kinh tế và các “tay chơi” lớn trên thị trường và sau đó tính trung bình và công bố dự báo này cho các sự kiện sắp tới.

Sự đồng thuận trở thành mức số 0. Báo cáo sắp tới với con số thực tế sẽ được so sánh với con số này. Con số thực tế sẽ được so sánh kiểu:

- “Như dự báo”: báo cáo thực tế sát hoặc bằng với mức dự báo.

- “Tốt hơn dự báo”: báo cáo thực tế tốt hơn so với dự báo.

- “Xấu hơn dự báo”: báo cáo thực tế xấu hơn so với dự báo.

Tin sắp tới có giống dự báo không là một yếu tố quan trọng trong việc xác định biến động giá. Một điều quan trọng nữa là xác định mức độ tốt hơn hoặc xấu hơn so với dự báo. Sự chệch ra càng nhiều thì khả năng giá thay đổi càng mạnh khi tin công bố.

Tuy nhiên, cần nhớ rằng nhà giao dịch Forex rất thông minh, và có thể tính trước thông tin.

Nhiều nhà giao dịch đã “giao dịch trước” theo như dự đoán, trước khi báo cáo được công bố, tức là đã đặt cược trước khi tin ra.

Khi tin công bố, cảm tính thị trường có thể thay đổi, vì vậy, giá có thể đi theo hướng chúng ta chọn hoặc ngược hướng.

Thường luôn có sự sai biệt giữa công bố thực tế và dự báo, vì vậy, đừng chơi tất tay khi dự báo thị trường. Khi sự khác biệt xảy ra, chúng ta chắc chắn sẽ thấy giá biến động mạnh.

Hãy tự bảo vệ bằng cách không dự báo về khả năng của tin tức. Hãy chơi trò chơi “nếu thì”.

Tự hỏi rằng “Điều gì xảy ra nếu A xảy ra? Nếu B? Nhà giao dịch sẽ phản ứng hay thay đổi sự đánh cược của họ ra sao?”

Chúng ta có thể cần rõ ràng hơn.

Nếu báo cáo công bố thấp hơn dự báo 0.5% thì sao? Giá giảm tầm bao nhiêu? Cần con số thực tế bao nhiêu để giá giảm 100 pips? Điều gì nữa?

Chuẩn bị nhiều kịch bản và chuẩn bị phản ứng với phản ứng của thị trường. Hãy thực hiện điều này sẽ giúp chúng ta chuẩn bị tốt cho cuộc chơi.

❋ Để có kiến thức và kinh nghiệm giao dịch tốt hơn , mời các trader tham khảo ngay các khóa học THỰC CHIẾN mà Trading Academy đang đào tạo . Đầu tư cho tri thức là khoản đầu tư khôn ngoan nhất . Chúng tôi đào tạo thực chiến nghĩa là các trader sẽ được giao dịch luôn trên tài khoản REAL của mình để thấy kiến thức của chúng tôi có hiệu quả hay không .

CÁC KHÓA HỌC THỰC CHIẾN

- Khóa học Phân Tích Kỹ Thuật chứng khoán Thực chiến .

- Khóa học Phân Tích và giao dịch Forex – Ngoại hối Thực chiến .

- Khóa học Trade Coin thực chiến.

- Khóa học FOREX – Trading theo phương pháp liên thị trường.

- Khóa học phân tích và giao dịch hàng hóa phái sinh thực chiến .

Sưu tầm biên soạn bởi Trading Academy – thành viên của Fibonacci Academy

Tags: khóa học forex, khóa học forex thực chiến, khóa học giao dịch forex thực chiến, kien-thuc-forex-co-ban, phan-tich-co-ban, thị trường ngoại hối là gì